Vi mennesker vil gerne prøve at have kontrol over fremtiden, for vi kan ikke så godt lide usikkerhed. Det kan jeg mærke på lyttertallene på podcasten Investering på hjernen, der typisk stiger når jeg har en økonom med.

Jeg er netop blevet spurgt, om teknisk eller fundamental analyseFundamental analyse er analyse, der tager udgangspunkt i gru... er bedst at anvende for investorer. Jeg er dog meget i tvivl om man kan svare på det 100 %, for det er jo lidt ligesom at spørge hvilken skruetrækker, der er bedst af stjerne eller torx.

Men hvor det med skruetrækkere handler om hvilken type skrue, du skal skrue, virker teknisk eller fundamental analyse ikke bedst eller dårligst på forskellige markeder, instrumenter eller nøgletal. Her er det i høj grad evnerne og indsigten hos den, der udfører analysen, der kan bestemme udfaldet.

Teknisk analyse – kort

I teknisk analyseI teknisk analyse kigger man på udviklingen i det man vil a... kigger man på udviklingen i det man vil analysere. Det kan være kursen på et aktiv eller en renteudvikling, men det kan også være økonomiske nøgletal som inflation eller BNP.

Man søger så at identificere forskelige mønstre i udviklingen, der kan indikere den fremtidige udvikling. Trendkanaler og head’n’shoulders er eksempler på disse. I min erfaring er de dog nemmest at identificere, når det er sket – altså når det er for sent at handle på dem.

Til gengæld har jeg set gode resultater med strategier, der baseres på glidende gennemsnitGlidende gennemsnit er gennemnit af kurserne over en bestemt..., som for eksempel 50 dage eller 200 dage. Disse kan være gode indikationer af en trendTrend er den langsigtede udvikling i kursen. Her på siden d..., hvad enten den er opadgående.

Holder kursen sig over det anvendte gennemsnit, er der tale om en stigende trend. Det er naturligvis omvendt, hvis kursen er under gennemsnittet.

Udfordringen er at signalet først kommer, efter et stort fald eller en stor stigning, så man vil ikke kunne ramme top og bund.

Signalerne er dog ikke altid brugbare – det kalder man falske signaler.

Der findes en lang række metoder og indikatorer, man kan bruge i teknisk analyse.

Fundamental analyse

I fundamental analyse tager man i stedet udgangspunkt i nøgletal. For økonomier kan det være tal som inflation og arbejdsløshed. I en virksomhed kan det være indtjening, forventet indtjening eller tal fra økonomien, der kan indikere noget om en branches udvikling.

Disse nøgletal kombineres ofte med en række økonomiske modeller, hvorefter man prøver at forudsige fremtiden eller beregne værdien af en aktie eller virksomhed.

Der findes også for fundamental analyse en lang række af værktøjer og modeller, man kan bruge til beregninger og forudsigelser.

Mange undersøgelser har vist at økonomer er dårligere til at forudsige end metrologer – og det siger noget.

Den menneskelige faktor – bias kan påvirke

Da begge analyseformer kræver tolkning af de signaler kursen eller de fundamentale nøgletal sender, vil mange være tilbøjelige til at blive påvirket af en række bias i begge analyseformer.

Analytikere, ligesom alle mennesker, kan være modtagelige for en række psykologiske bias, der kan påvirke deres beslutningstagning. Nogle af de mest almindelige bias, som analytikere kan støde på, omfatter:

1. Bekræftelsesbias: Dette er tendensen til at favorisere information, der bekræfter ens forudindtagede meninger eller hypoteser. En investeringsanalytiker kan uforvarende søge efter, fortolke, fremhæve og huske information på en måde, der bekræfter deres oprindelige investeringstese, hvilket ignorerer information, der modsiger den.

2. Overconfidence bias: Dette er tendensen til at overvurdere ens evner, hvilket fører til overdreven tillid til ens egne analytiske færdigheder og forudsigelser. Dette kan resultere i en undervurdering af risici og en overvurdering af sandsynligheden for succes.

3. Ankerbias: Når investeringsanalytikere fastsætter deres vurderinger eller forventninger baseret på en initial information eller tal (anker), kan det føre til en skævhed i deres analyse. For eksempel, hvis en akties tidligere høje værdi bruges som et anker, kan det påvirke analytikerens vurdering af aktiens fremtidige værdi.

4. Tabsaversion: Dette er tendensen til at foretrække at undgå tab frem for at opnå tilsvarende gevinster. Analytikere kan være tilbøjelige til at holde fast i tabsgivende investeringer for længe i håbet om at “komme tilbage til nul”, i stedet for at acceptere et tab og flytte videre.

5. Flokmentalitet: Dette refererer til tendensen til at følge andres adfærd eller mening, især i tider med usikkerhed eller når en beslutning synes kompleks. Analytikere kan blive påvirket af markedstendenser eller kollegers meninger, selv når disse ikke stemmer overens med deres egen analyse.

6. Ramme-effekten (Framing Effect): Måden, hvorpå information præsenteres, kan påvirke beslutningstagningen. For eksempel, hvis en investering præsenteres som en mulighed for at undgå et større tab frem for en mulighed for gevinst, kan det påvirke en analytikers beslutning.

At være bevidst om disse og andre psykologiske bias kan hjælpe investeringsanalytikere med at træffe mere afbalancerede og objektive beslutninger.

Måske kan kunstig intelligens afhjælpe den menneskelige faktor, men det er dog for tidligt i den udvikling, til at vi har brugbar viden.

Market Timing bidrager uendeligt lidt

Selv om mange ved at forecasts ofte er ubrugelige, er mange også vilde med at høre hvad andre mener. Ofte fordi de leder efter andre, der giver dem ret i deres egen holdning (det man kalder confidence bias), men også fordi man så føler en større grad af sikkerhed.

Nogle investorer vil gerne bruge forecasts til at ændre deres investeringssammensætning. Købe eller sælge mellem forskellige aktivklasserAktivklasser er de forskellige aktiver, man investerer i. De... eller købe og sælge indenfor samme aktivklasse for at optimere afkastet. Dette kaldes strategisk assetallokering eller markettiming, men det er formentlig spildte kræfter. For mange analyser viser at strategisk assetallokering og markettiming bidrager meget lidt til investeringsafkastet. Faktisk bestemmes den største del af afkastet af den overordnede ramme du definerer for dine investeringer og så at du er investeret. Selvfølgelig skal du huske spredningSe diversificering, men tid i markedet slår helt klart markettiming.

Men mange investorer elsker forecast fra økonomer – hvad enten det er baseret på fundamental eller teknisk analyse. Det kan jeg se på min podcast Investering på hjernen, hvor lyttertallene stiger, når jeg har en økonom med. Det skyldes formentlig, at vi har en bias, der handler om at vi gerne vil have kontrol over fremtiden. Og disse forecast kan give – en imaginær? – følelse af kontrol.

Derfor bruger jeg ikke megen tid på hverken teknisk eller fundamental analyse. Jeg holder mig til køb, slap af, og bliv rig i stedet. Spredningen opnår jeg via fonde, hvor jeg investerer meget bredt i primært det globale indeks. Jeg undgår også modeluner i investering, så du finder ingen snævre fonde i min porteføljePortefølje er en sammensætning af aktiver for eksempel af ....

Men vil jeg have en indikation af trendenTrenden er den langsigtede udvikling i kursen. Her på siden... i et marked, bruger jeg de lange glidende gennemsnit fra teknisk analyse.

Eksempel med renter

(Grafer opdateret 20. december 2023)

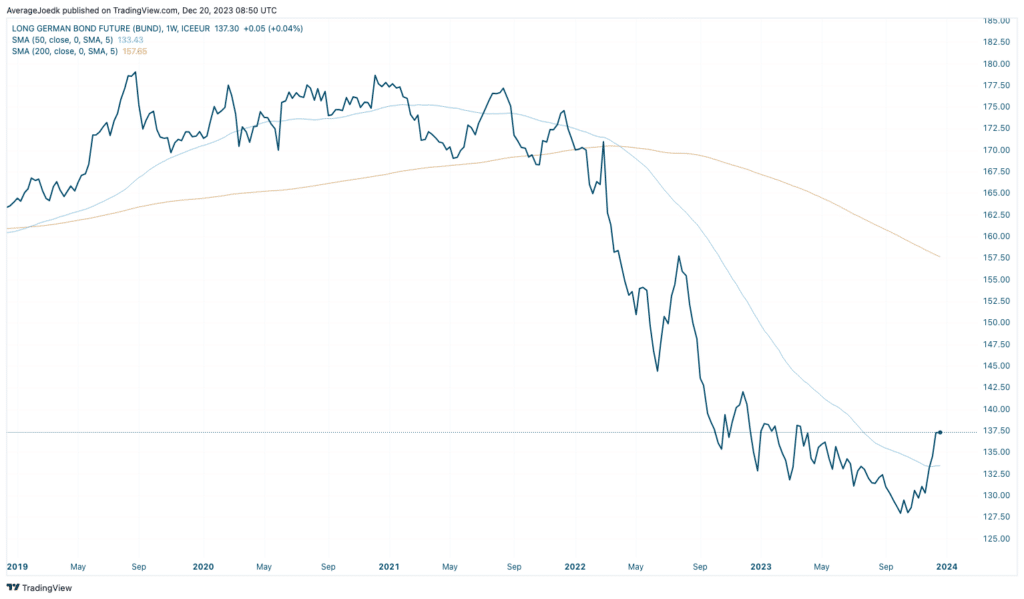

Det her chart viser prisen på de tyske bunds, der er den toneangivende renteRenten på en obligation kan være både fast og variabel. E... i Europa. Det er blandt andet den Jens Schjerning, som du måske kender fra Investering på hjernen 🧠, kigger meget på, når han skal vurdere renteudviklingen. Det kan du høre mere om i her.

Der er nu et markant brud på 50 dages glidende gennemsnit, som kan være en indikation om at renten skal til at falde igen. Det passer fint med de store fald i inflation, vi har set på det seneste. Chartet her viser den lange tyske obligation, 50 og 200 dages gennemsnit. Kursen er netop brudt op igennem 50 dages glidende gennemsnit, hvilket kan indikere en vending af trenden.

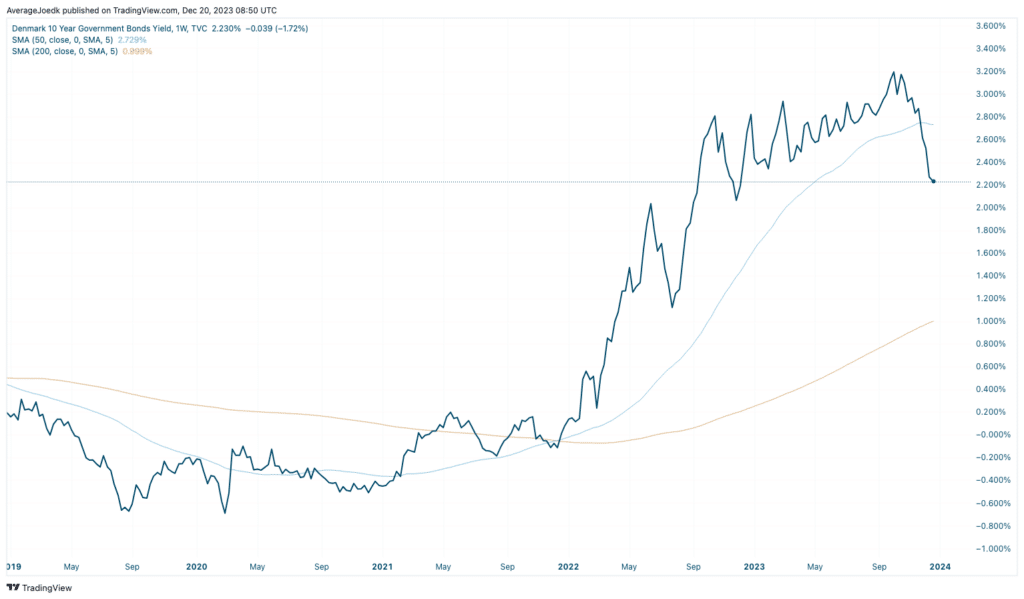

Der er stor sammenhæng mellem renterne i den vestlige verden, og det europæiske billede kan også findes i danske obligationerObligationer er et lån til f.eks. en boligejer (realkredito.... Her vises renten på den lange danske statsobligtation, 50 og 200 dages glidende gennemsnit. Da der er tale om renten og ikke kursen, er bruddet naturligvis nedad i stedet.

Det betyder også at 5 % obligationerne er ved at lukke for udstedelse af lån. (Det kan du bl a følge med i her).

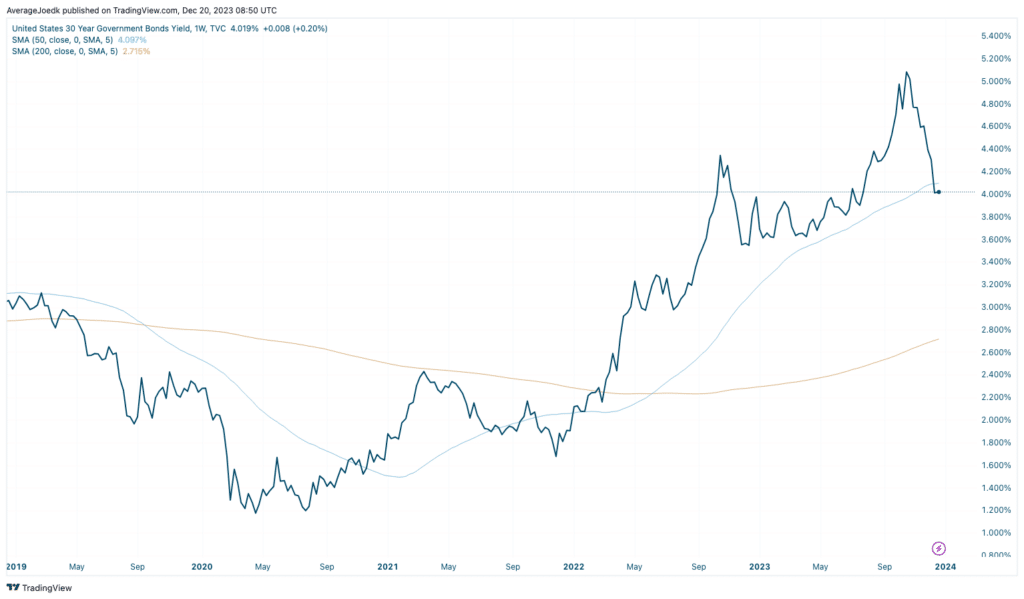

Udviklingen har været lidt bagefter i USA, selvom der er tendens til at renterne hænger meget sammen i den vestlige verden. Der kan dog være kortvarige afvigelser, hvilket vi måske er vidne til her. Igen er det renten jeg viser, som netop er kommet under 50 dages gennemsnit:

Disclaimer:

I forlængelse af denne mini-analyse af renterne, skal nævnes at jeg kan være offer for bekræftelsesbias her. Efter rentestigningerne i 2021 omlagde vi fra fastforrentetFastforrentet betyder at den rente låntager skal betale er ... til variabel i starten af 2022. Planen var at gå tilbage til fastforrentet, når renten igen faldt. Det har den ikke gjort endnu.