I den seneste rapport fra MorningstarMorningstar er en international virksomhed, der analyserer o... læs mere om globale aktivstrømme for første kvartal af 2024 er der fremkommet nogle markante tendenser, der kan give indsigt i den nuværende finansielle dynamik og investoradfærd.

Morningstar er et stort amerikansk analysehus, der blandt andet løbende laver rapporter om fonds-investorers ageren. I den nyeste rapport, fremgår tre tendenser:

- Investorer vil igen have risikoRisiko er i investeringsmæssig sammenhæng ofte et udtryk f... læs mere

- Flere penge går ind i aktierAktier er en ejerandel i en virksomhed. De aktier, de fleste...

- Fonde, der investerer i Bitcoin, har fået mange indskud

Investorer vil igen have risiko

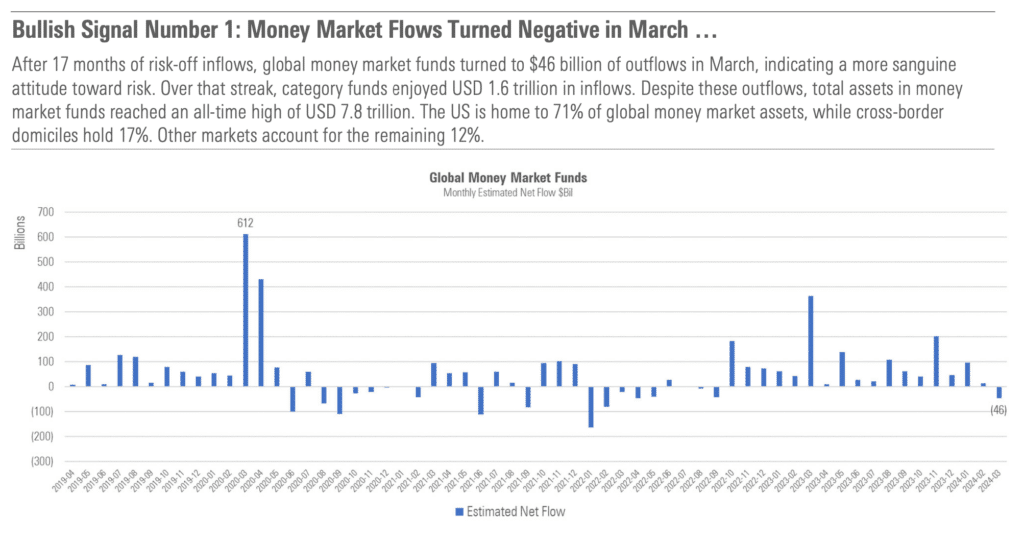

I første kvartal af 2024 observerede vi en markant vending i strømmene til og fra pengemarkedsfonde, hvilket reflekterer en potentiel skiftende risikovillighed blandt investorer. Efter en lang periode på 17 måneder, hvor investorer primært har vist en risikoavers holdning ved kontinuerligt at placere kapital i pengemarkedsfonde – en typisk “safe haven” investering – skete der et markant skifte i marts. Her registreredes et nettoudløb på $46 milliarder fra disse fonde. Dette er et tydeligt signal om, at investorer måske er ved at skifte strategi fra en “risk off”-tilgang til en “risk on”-mentalitet, hvor de søger højere afkastAfkast er de penge, ens investering indtjener. For obligatio... gennem mere risikofyldte investeringer.

Dette skifte kan ses som en respons på forbedrede markedsforhold eller en stigende optimisme omkring økonomisk vækst og virksomheders præstationer, hvilket tilskynder investorer til at søge mod aktier eller andre højere risikoaktiver. Selvom der var tale om et betydeligt nettoudløb i marts, nåede de samlede aktiver i pengemarkedsfonde alligevel en ny rekord på $7,8 milliarder. Dette kan delvis forklares ved, at selvom nogle investorer flytter deres midler, så er der stadig en betydelig mængde kapital parkeret i disse fonde, hvilket kan indikere, at en vis portion af markedet stadig vægter sikkerhed højt.

Denne ændring i pengemarkedsfondes strøm i marts kan være et tidligt tegn på en bredere reallokering af kapital, der kan have betydelige implikationer for andre segmenter af det finansielle marked, herunder aktier og obligationerObligationer er et lån til f.eks. en boligejer (realkredito... læs mere. Investorer og markedsanalytikere vil nøje overvåge denne udvikling for at justere deres strategier i overensstemmelse med den skiftende investeringsklima.

Flere penge går ind i aktier

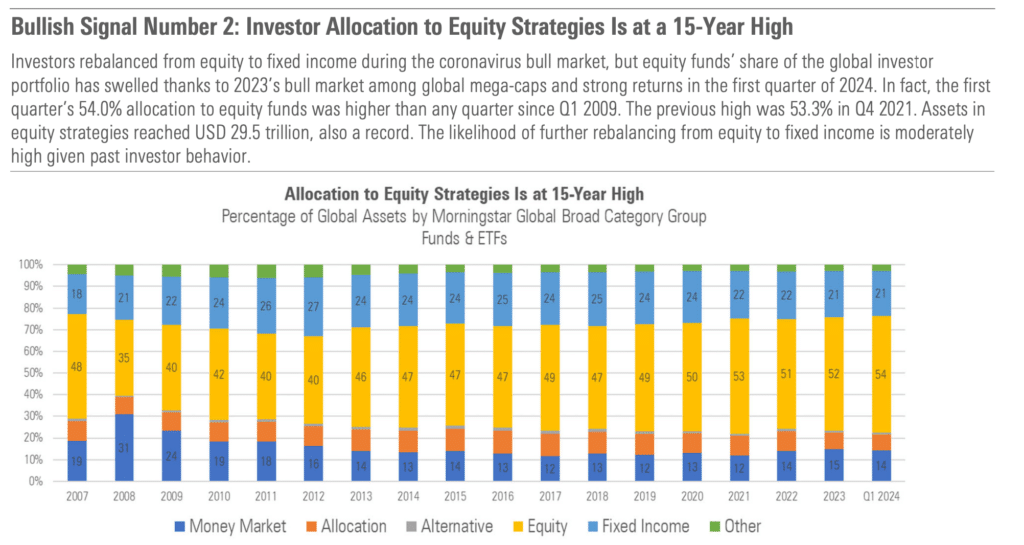

Den forøgede allokering til aktiestrategier, der er observeret i første kvartal af 2024, markerer en signifikant ændring i investoradfærd, hvilket afspejles i at allokeringen til equity-strategier nåede op på 54%. Dette niveau er det højeste set i de seneste 15 år og indikerer en markant forøgelse i investorernes tiltro til aktiemarkedet.

Denne stigning i aktieallokeringer er understøttet af betydelige indstrømninger til både aktiefonde og børshandlede fonde (ETF’er). Disse indstrømninger har bidraget til, at de samlede aktiver, der er investeret under aktiestrategier, nåede op på en rekordhøjde på 29,5 billioner dollars. Dette tal repræsenterer en kolossal sum og reflekterer den omfattende kapital, der er blevet mobiliseret mod aktiemarkederne, drevet af optimisme og en forventning om fortsat robuste afkast.

Investorernes stigende engagement i aktiemarkedet kan også ses som en respons på det generelle økonomiske klima og markedets præstationer. 2023’s bullmarked blandt globale megakapsler og stærke afkast i begyndelsen af 2024 har sandsynligvis spillet en central rolle i at booste investorernes tillid. Historisk set er en sådan stigning i equity-tiltag ofte forbundet med en positiv fremtidsudsigter for økonomien og en forventning om, at virksomhederne vil fortsætte med at præstere godt.

Det er også værd at bemærke, at den øgede allokering til aktier kommer efter en periode, hvor mange investorer rebalancerede fra aktier til obligationer under coronavirus-pandemiens bullmarked. At aktiernes andel af den globale investorportefølje nu har svulmet op, signalerer muligvis en bredere skift fra forsigtighed til risikovillighed, idet investorer søger højere afkast i et miljø, hvor de mener, at risiciene kan være bedre belønnet.

Denne tendens til øget investering i aktier og ETF’er vil sandsynligvis have langsigtede implikationer for både individuelle investorer og det bredere finansielle marked, da det illustrerer en potentiel varig ændring i investeringsstrategier og risikovurderinger.

Fonde, der investerer i Bitcoin, har fået mange indskud

I første kvartal af 2024 blev der introduceret et markant nyt element på det finansielle marked med lanceringen af ni nye spot Bitcoin ETF’er i USA. Disse fonde tiltrak imponerende $27 milliarder i deres debutkvartal, hvilket tydeligt signalerer en stigende accept og interesse for kryptobaserede investeringsmuligheder. Denne udvikling markerer et betydeligt skridt fremad for integrationen af kryptokurver i den traditionelle finanssektor og viser, at både institutionelle og private investorer er villige til at allokere betydelige summer til disse nyskabende finansielle produkter.

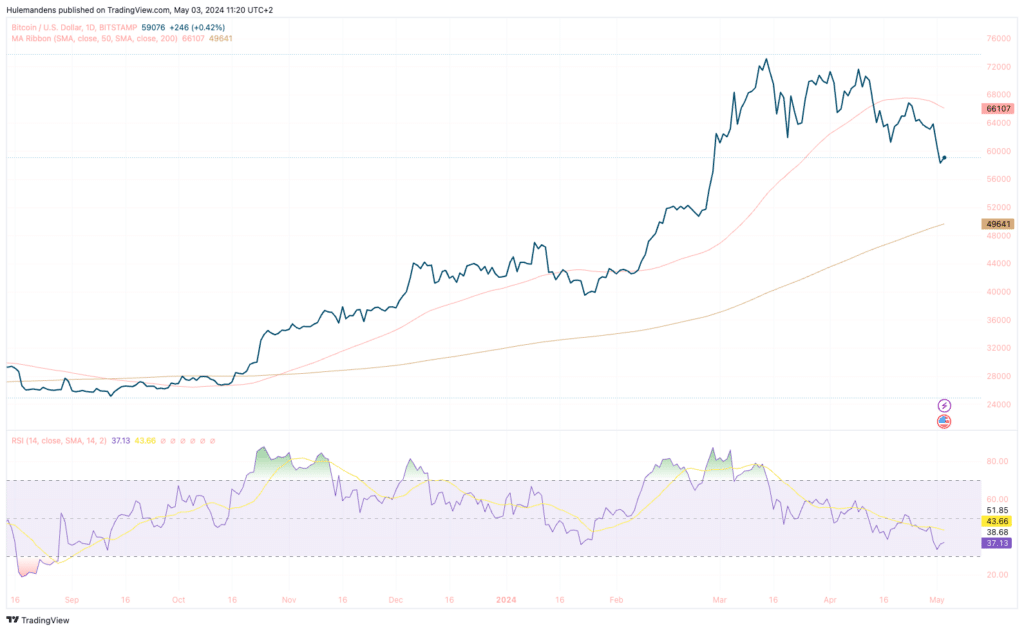

Den store interesse smittede muligvis direkte af på kursen på Bitcoin, der dog efterfølgende er faldet igen:

Blandt de nye spot Bitcoin ETF’er udmærker iSharesiShares er verdens største udbyder af indeksfonde eller ETF... læs mere Bitcoin Trust ETFETF er en forkortelse for Exchange Traded Funds. Det er typi... sig særligt. Med $14 milliarder i indstrømninger i løbet af kvartalet placeres denne fond som nummer to blandt alle fonde globalt med hensyn til nye kapitalindskud. Succesen med iShares Bitcoin Trust ETF understreger tilliden og optimismen omkring kryptovalutaer, og at investorer ser disse som en værdifuld del af en diversificeret investeringsportefølje.

Den hurtige succes for disse spot Bitcoin ETF’er kan tilskrives flere faktorer. For det første har den stigende mainstream-accept af Bitcoin som en legitim investeringsklasse spillet en kritisk rolle. For det andet har de regulatoriske fremskridt, der tillader lanceringen af sådanne produkter, åbnet døren for mere kapital til at strømme ind i kryptovalutaer gennem traditionelle investeringskanaler, hvilket gør det lettere for almindelige investorer at få eksponering mod Bitcoin uden de direkte risici, der er forbundet med opbevaring og handel med kryptovalutaer.

Denne udvikling kan også ses som en katalysator for yderligere innovation og produktudvikling inden for ETF-sektoren. Med den store interesse og de betydelige kapitaltilstrømninger kan man forvente, at flere finansielle institutioner vil udvikle lignende produkter, ikke kun i USA, men globalt. Dette vil sandsynligvis føre til en bredere adoption af kryptovalutaer og kan muligvis fremme yderligere regulatoriske godkendelser af krypto-relaterede investeringsprodukter.

I betragtning af denne udvikling vil markedsovervågere og investorer nøje følge med i, hvordan disse nye fonde præsterer i de kommende kvartaler, og hvordan markedet tilpasser sig denne nye form for aktiver, der bygger bro mellem den traditionelle finansverden og kryptovalutaøkosystemet.

Kilde: Morningstar Direct Global Asset Flows Q1 2024

Se rapporten her.