Den stigende anvendelse af passiv investering, har ført til en hyppig diskusion om effekterne heraf. Blandt andet mener nogle analytikere, at aktiemarkedet bliver for koncentreret, når investorerne “investerer ligesom markedet”. En nylig analyse fra Morgan Stanley belyser dette emne og tilbyder dybdegående indsigt i udviklingen og konsekvenserne af markedskoncentration.

Passive investorer køber ikke nødvendigvis en aktie fordi de har lyst til at købe den, men man køber fordi den er en del af indeks. Modsat køber aktive investorer aktierAktier er en ejerandel i en virksomhed. De aktier, de fleste... de tror på vil klare sig bedre. Med stigende interesse for den passive allokering, betyder det en større interesse for aktier i et indeks, hvis markedsværdiMarkedsværdien er den samlede værdi af et værdipapir. For... er stigende (hvilket den typisk gør, når aktiekursen stiger).

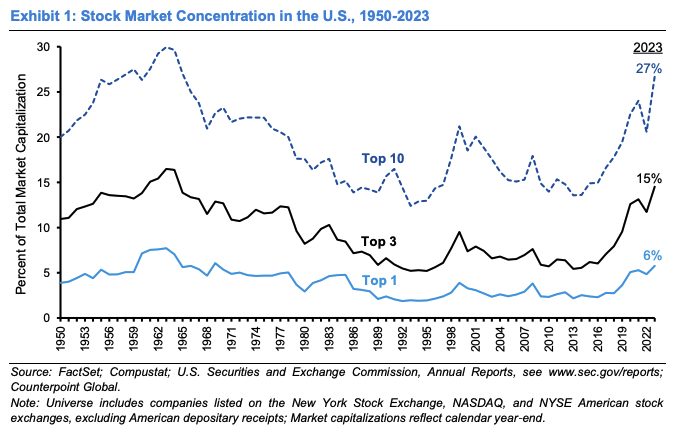

Morgan Stanley har kigget nærmere på denne udvikling i det amerikanske aktiemarked. Deres analyse viser:

Historisk koncentration

Koncentrationen af de største aktier på markedet næsten er fordoblet over det seneste årti. I 2023 stod de ti største aktier for 27% af den samlede markedsværdi, hvilket er en markant stigning fra 14% i 2014. De såkaldte “Magnificent Seven” – Apple, Amazon, Alphabet, Meta, Microsoft, Nvidia og Tesla – spillede en afgørende rolle i denne udvikling. Alene disse syv aktier var ansvarlige for mere end halvdelen af S&P 500’s samlede stigning på 26,3% i 2023.

Risikoen ved høj koncentration

En sådan koncentration kan udgøre en risikoRisiko er i investeringsmæssig sammenhæng ofte et udtryk f... for markedet, da det betyder, at en betydelig del af markedets afkastAfkast er de penge, ens investering indtjener. For obligatio... afhænger af et lille antal selskaber. Hvis disse selskaber oplever tilbageslag, kan det få store konsekvenser for det samlede marked. Dette bekymrer mange investorer, især de, der søger diversificeringDiversificering handler om at investere i forskellige aktivk... for at reducere risikoen i deres porteføljer.

Global sammenligning

Ved at sammenligne med andre globale markeder fremgår det, at USA, trods den øgede koncentration, stadig er et af de mest diversificerede markeder. I 2023 var de ti største aktier i MSCI All Country World Index 19% af den samlede markedsværdi, en fordobling på ti år, hvor ni ud af ti af disse selskaber var amerikanske.

Fundamentale resultater

Morgan Stanleys analyse påpeger, at den nuværende koncentration til en vis grad er understøttet af fundamentale økonomiske resultater. De største selskaber har i høj grad bidraget til økonomisk profit. I 2023 stod de ti største selskaber for 69% af den samlede økonomiske profit, mens de kun udgjorde 27% af markedsværdien. Dette indikerer, at deres markedsdominans ikke blot er et resultat af spekulation, men også af solide økonomiske præstationer.

Betydning for aktive forvaltere

Aktiemarkedets stigende koncentration udgør en udfordring for aktive forvaltere, da deres porteføljer typisk har en lavere gennemsnitlig markedsværdi end deres benchmarks. Når store aktier klarer sig bedre end små aktier, er det sværere for de aktive forvaltere at overgå deres benchmarks. Data viser, at i perioder med stigende koncentration overgår en mindre andel af de aktive fonde deres benchmarks sammenlignet med perioder med faldende koncentration.

Fremtidsperspektiver

Selvom den nuværende markedskoncentration er høj, er det vanskeligt at bestemme, om den er for høj eller passende. Nogle argumenterer for, at koncentrationen tidligere har været for lav, og at de nuværende niveauer er en korrektion. Fremtidig udvikling vil afhænge af de fundamentale økonomiske præstationer hos de største selskaber og deres evne til at udnytte nye teknologier som kunstig intelligens.

Konklusion

Morgan Stanleys analyse viser, at aktiemarkedets koncentration er steget markant over de seneste årtier, hvilket har medført både risici og muligheder. Mens den øgede koncentration rejser spørgsmål om diversifikation og markedets fremtidige stabilitet, understøttes den også af stærke økonomiske resultater fra de største selskaber. Man kan ikke entydigt konkludere, at koncentrationen er for stor.

Man kan også sige at passive investorer, får glæde af momentum i aktiemarkedet, da de løbende køber flere aktier i de selskaber, hvis pris stiger. Samtidig sælger de ud af de selskaber, hvis kursKurs er prisen på et værdipapir. Den ændres løbende, pri... er faldende.

Samtidig viser det også at den passive strategi ikke er helt passiv. Der skal løbende laves tilpasninger i proteføljen, for at man har den rigtige sammensætning. Ikke meget og ikke omlægninger baseret på analytikeres gæt på fremtiden. Omlægningerne sker som følge af markedets ændringer.

Derfor tror jeg mere på en indeksfondIndeksfonde er investeringsforeninger eller fonde, der passi... end en porteføljePortefølje er en sammensætning af aktiver for eksempel af ... af aktier, en investor selv sammensætter.

Du kan finde Morgan Stanleys analyse her.